寒武纪的“快”与“慢”

5月20日,寒武纪最新回复上交所第二轮问询时披露,公司预计2020年主营业务收入约达6亿元至9亿元……这个5月,AI芯片独角兽寒武纪很忙。

一方面是旗下云端人工智能处理器芯片思元270,与百度飞桨旗下高性能的轻量化推理引擎Paddle Lite正式完成兼容性适配——这也标志着寒武纪端云一体的人工智能芯片生态,与百度飞桨代表的深度学习框架生态的成功融合,从而进一步推动世界AI生态的完备及进化。

但另一方面,寒武纪也忙着回应首轮问询函。除了常规的发行人股权结构、主营业务、核心技术、财务信息等问题,其中关于大客户A(华为)的问题格外引人注意。

在2017年9月,华为发布“全球首款手机AI芯片”麒麟970,寒武纪的AI模块寒武纪1A就是其中重要构成,但就在2019年,华为推出的新款手机芯片麒麟990、麒麟810全面采用了华为自研AI模块,与寒武纪正式分手。

失去华为,对于当下的寒武纪来说无疑是个损失,但这放在更为长远的时间轴里或许是一件好事。去掉华为加持的光环,寒武纪走出了认知迷雾,在成长的关键期更加明确地聚焦自身建设。 作为国内人工智能芯片领域的首个龙头企业,寒武纪的上市之路注定不会平庸。而喧嚣之后,人们对于这家公司的关注点或许应该回归到其本来拥有的技术能力和真实的市场价值上。快速迭代产品

寒武纪原本是一个地质学的名词,指的是距今5.42亿年前生命多样性大爆发的时代,从那时起,地球进入了生命的新纪元。取名“寒武纪”,是因为希望人工智能也能像生命一样出现大爆发。

而寒武纪的产品如同起名字一样,在成立后的短短四年时间里出现了大爆发。

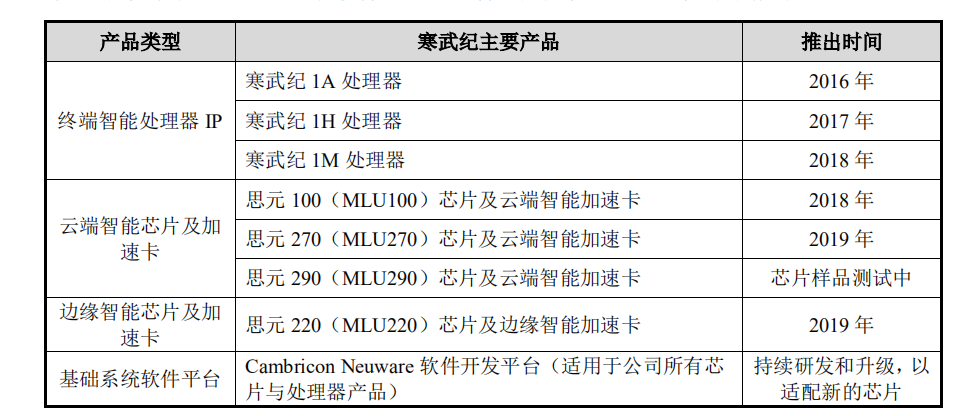

2016年3月,中科寒武纪科技有限公司成立。随后,寒武纪推出了全球首款商用终端智能处理器IP产品寒武纪1A,面向智能手机、安防监控、可穿戴设备、无人机和智能驾驶等各类终端设备。这款处理器后来被集成到华为海思的麒麟970芯片中,并于2017年-2018年,有了升级版寒武纪1H、寒武纪1M。

2018年5月,寒武纪还推出了第一代云端AI芯片思元MLU100,和搭载MLU100的云端智能处理卡,是中国第一家同时拥有终端和云端智能处理器产品的商业公司。一年后,2019年6月,寒武纪推出第二代云端AI芯片思元MLU270及云端智能加速卡,速度更快、功耗降低到75w,与英伟达(Nvidia)发布的Tesla T4基本持平。

2019年11月,寒武纪发布了边缘AI系列产品思元220芯片及加速卡产品,在云、边、端实现了全方位覆盖,形成了完整的智能芯片产品群。截至2020年2月29日,寒武纪已获授权的专利有65项(境内50项,境外15项),正在申请中的专利有1474项。 一家硬核创业公司崭露头角。

思元220芯片 而沿着时间线可以看到,寒武纪产品迭代速度很快,而和寒武纪的产品对应,提供芯片及加速卡产品、终端智能处理器IP授权、智能计算机集群系统构成了其三大主营业务收入。

2019年,寒武纪云端智能芯片及加速卡销售收入7888.24万元,占主营业务收入比例为17.77%;智能IP收入6877.25万元,仅占到主营业务收入的15.49%;智能计算集群系统2019年实现销售收入2.96亿万元,占主营业务收入比例达66.72%。

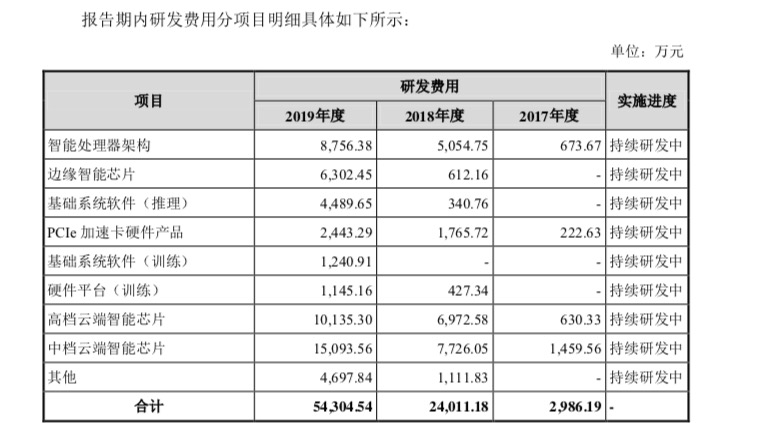

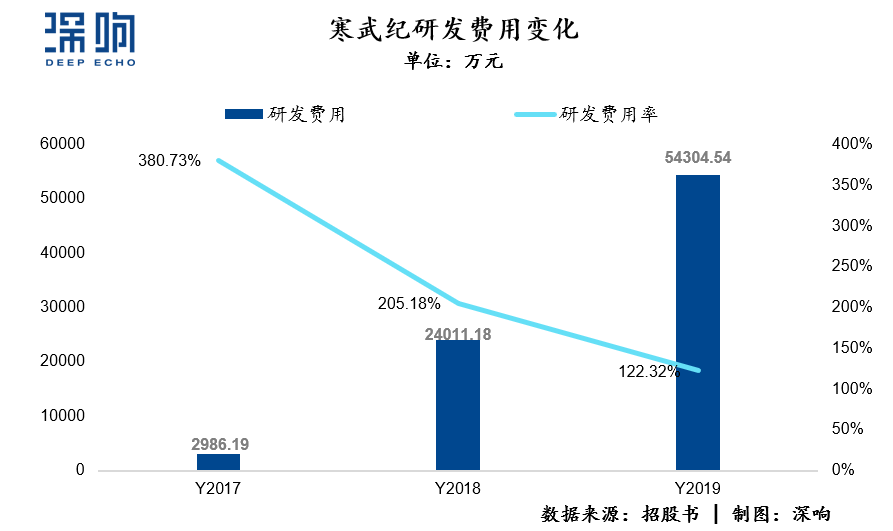

创业四年的寒武纪已经成为了少数实现AI芯片规模化应用的公司之一。 寒武纪在其对问询函的答复中提到,寒武纪1A、寒武纪1H分别应用于华为华为麒麟970、麒麟980,已集成于超过1亿台智能手机及其他智能终端设备中;思元系列产品也已应用于浪潮、联想等多家服务器厂商的产品中;同时其下一款产品思元290已处于内测阶段,主要面向人工智能云端训练任务,预计2021年实现规模化收入。 但不得不承认的是,这样的快速迭代背后是资金与人才的支撑。众所周知,无论是传统芯片还是AI芯片,能够持续投入研发进行产品迭代才是保持芯片竞争力的关键。“同行”英伟达创始人兼CEO黄仁勋曾明确指出,“对于这样的公司来说,其成本之高,难以想象。” 这方面,寒武纪的招股书披露得很“通透”——招股书显示,2017年-2019年间,公司研发费用分别为2986.19万元、24011.18万元和54304.54万元,研发费用率分别为380.73%、205.18%和122.32%,研发投入占营收比重连续3年超过 100%。

截至2019年12月31日,寒武纪拥有研发人员680人,研发人员在团队占比79.25%,其中,70%以上研发人员拥有硕士及以上学位,核心研发管理团队一直保持稳定,公司核心技术与研发团队进行了早期的学术研究和产业化工作。

在芯片行业,这种量级的研发费用并不罕见,不管是设计,还是流片,都需要巨额的资金。更重要的是要从花钱的效率来看“研发投入”,而非花钱的绝对值来看。 成立于1993年的英伟达,首款产品推出后便遭遇了市场失败,1996年的营收只有400万美元,但到了1999年1月,英伟达全年营收突破1.5亿美元。而根据英伟达2020财年财务报告,截至2020年1月26日的2020财年里,英伟达的研发费用高达28.29亿美元。

相比之下,寒武纪的研发投入效率相当之高了。

而国家发改委在4月份新闻发布会中,明确了新型基础设施包括的三大内容:即信息基础设施、融合基础设施、创新基础设施。其中,以数据中心、智能计算中心为代表的算力基础设施就属于信息基础设施。

寒武纪是业内较早布局智能计算中心业务的企业之一。在“新基建”的背景下,其将面向重点城市数据中心、科研院所和行业客户推广已经建成的智能计算集群系统示范项目。如此一来,快速迭代产品和高效研发投入的基调叠加市场利好,寒武纪的未来可期。 慢速施放长线

一切过往,皆为序章。如果再拉长观察寒武纪的时间轴,你会发现,这家AI芯片独角兽的发展历程其实也浓缩了中国芯片整体的发展历程。

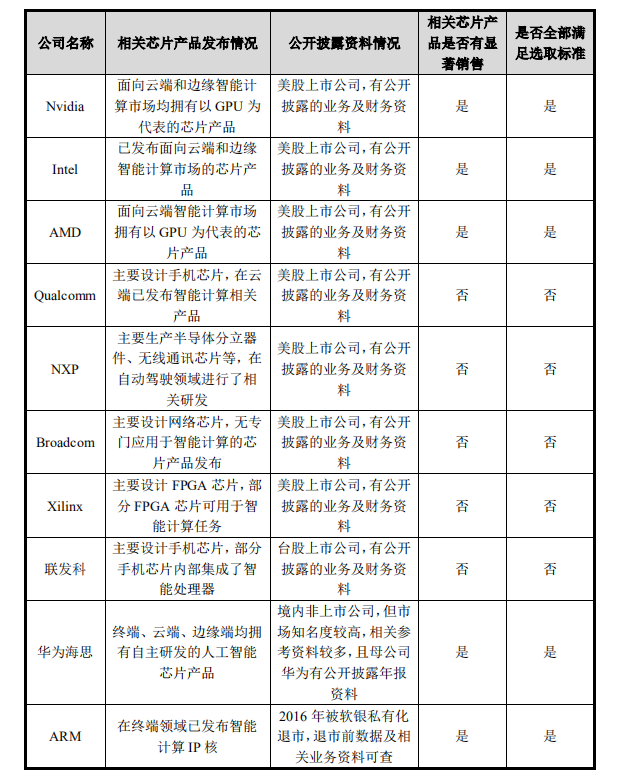

从20世纪50年代到现在,国内芯片发展经历了六十余年。目前,国内芯片产业仍然相对落后。在寒武纪列举的主要芯片公司中,国内企业有两家,即联发科和华为海思;外企占据绝大部分席位,如英伟达、英特尔、AMD、NXP等。

寒武纪也正在加速追赶。从寒武纪的回复函来看,它已在技术研发、性价比、独立性等方面奠定了优势。

简单与英伟达相比,寒武纪的竞争优势主要体现在:芯片架构针对人工智能应用及各类算法进行了优化,提升了产品的性能功耗比和性能价格比;产品可以针对国内客户的生态和需求进行优化,并且为客户提供快速响应、灵活的技术支持服务。

不同于“来钱快”的互联网行业,芯片公司即使投入研发,长期烧钱,做出来了产品,还需要客户的Design-in(客户送测),通过客户响应与现场支持,与客户的研发产品团队磨合好后,才有希望进入大规模出货的营收创造阶段。 前期的测试、导入周期一般在6个月-12个月,在此期间公司需要不断提供各种技术支持和产品调试服务。量产投入巨大的前提下,芯片产品要想持续下去,就必须快速产业化和规模化。产品使用量大,分摊成本就会更低,价格就会更便宜,竞争力就更强。 因此,芯片行业的另一大特点是“成本前置,收益后置”,占据市场份额之前,长期稳定的现金流和巨额的可持续的投入,都是必不可少的。这就要求从业者和投资者拥有更多的耐心,“放长线钓大鱼”。寒武纪近来的亏损,也正印证了芯片行业的发展特点,同时,为了持续研发,快速迭代产品,寒武纪短期内仍然需要更大的投入,这份投入,充分且必要。

幸运的是,这是一条足够长的赛道。根据市场调研公司Tractica的研究报告显示,全球人工智能芯片的市场规模将由2018年的51亿美元增长到2025年的726亿美元,年均复合增长率将达到46.14%。另根据Gartner预测,2022年全球AI芯片的市场规模将从2018年的42.7亿美元上升到2023年的323亿美元,2019-2023年平均增速约为 50%。

AI芯片是人工智能的引擎,也是技术要求和附加值最高的环节,产业价值和战略地位远远大于应用层创新,其将对智能互联网的发展将起到决定性作用。

而这也是科创板重点鼓励的行业——新一代信息技术:主要包括人工智能、物联网、三网融合、新型平板显示、高性能集成电路、以云计算为代表的高端软件。与其他典型的PPT公司不同,寒武纪作为AI芯片行业的头部企业,有技术积累,有落地案例,高投入也能换来高回报,这样的后来居上,更具想象力的“年轻”公司,也正是科创板寻觅的。 没有人会怀疑人工智能的未来,也没有人质疑AI芯片的产业根基地位,历史进程中的寒武纪当然有其发展中不得不面临的问题,“赶考”科创板一方面是为了获得更加充裕的资金,另一方面也是在公开市场上得到进一步的认可与监督。

作为即将登陆科创板的“AI芯片第一股”,寒武纪正在快与慢之间坚持着自己的节奏。

©深响原创 · 作者|夏晓茜